Банкротство физических лиц 2021: пошаговая инструкция, последствия процедуры для должника

Одной из самых ярких проблем российского общества, которая регулярно обсуждается в сети интернет и в средствах массовой информации – это платежеспособность населения, а также невозможность людей выплачивать кредитные долги банкам. В нашей стране только за 2018 год признали банкротами около ста тысяч человек, но общее количество людей, которые желают стать банкротами, составляет несколько десятков миллионов.

Одной из самых ярких проблем российского общества, которая регулярно обсуждается в сети интернет и в средствах массовой информации – это платежеспособность населения, а также невозможность людей выплачивать кредитные долги банкам. В нашей стране только за 2018 год признали банкротами около ста тысяч человек, но общее количество людей, которые желают стать банкротами, составляет несколько десятков миллионов.

Должникам очень помогает закон, разрешающий банкротство физических лиц, но законодатели создали очень сложную схему, громоздкую, многим недоступную и очень дорогую процедуру банкротства. И многие граждане вынуждены искать в интернете информацию о том, как проводится процедура банкротства, какие последствия потом могут быть, ну и, конечно же, всех интересует стоимость проведения данной процедуры. Многим должникам необходимо знать о проблемах института банкротства, а также пошаговую инструкцию, как осуществить данную процедуру.

СОДЕРЖАНИЕ

- 1 Кому из физических лиц доступна процедура банкротства в 2021 году

- 2 Пошаговая инструкция, как правильно обратиться в арбитражный суд физическому лицу

- 3 Какие документы нужно подать в суд вместе с заявлением

- 4 После подачи заявления, суд должен начать процедуру банкротства физлица

- 5 Какие долги банкрота не будут списаны

- 6 Процедура реструктуризации долгов

- 7 Процедура реализации имущества банкрота

- 8 Зачем нужен финансовый управляющий

- 9 Какие последствия для должника могут быть при процедуре банкротства

- 10 Как банкротство может отразиться на родственниках

- 11 Прочие негативные последствия при процедуре банкротства

- 12 Можно ли миновать потенциальные негативные последствия при банкротстве

Кому из физических лиц доступна процедура банкротства в 2021 году

Существуют неизменные правовые критерии, при помощи которых определяются финансовые параметры физического лица, именно по ним можно узнать подходит ли данный должник под процедуру банкротства.

В компетенции арбитражных судов находится и вопрос решения дальнейшей судьбы должника, то есть, будут ли его признавать банкротом или нет. Но чтобы оказаться в арбитражном суде, написания одного заявления о банкротстве является недостаточным. Чтобы заявление было принято к рассмотрению, человек должен дополнительно отвечать и следующим законным требованиям:

- Долг по кредиту должен быть не менее 500 000 рублей. В данном случае кредитный договор может быть один на данную сумму, или же их может быть несколько, но общая сумма не должна быть менее этой.

- Но только такой суммы недостаточно, также человек должен быть должником не менее 3-х месяцев, по всем долговым обязательствам, из которых была сложена данная сумма долга. Только если будет такой срок просрочки платежей, человек сможет подать заявление на проведение процедуры банкротства.

- Есть еще одно условие – дополнительное. Чтобы человек смог признать себя банкротом в судебном порядке, он должен быть полностью дееспособным.

- Также необходимо иметь документальное подтверждение всех долгов – это договора, расписки, соглашения, судебные решения и другие подтверждающие документы. Если сумма долга только на словах, то процедура банкротства будет невозможна.

Существует один интересный факт, прежде чем узнавать, как оформить банкротство физического лица и начинать процедуру, стоит знать, что если у человека есть несколько кредитных договоров, и по одному из них происходит регулярная оплата, то суд откажет этому физическому лицу в проведении процедуры банкротства. Другими словами по закону стать наполовину банкротом не получится, и такая поправка является вполне логичной.

В судебных делах часто бывают случаи, когда у человека огромные суммы долгов по кредитам, но при этом он исправно проводит оплату коммунальных услуг, налогов или штрафов ГИБДД. И именно из-за этих проведенных платежей арбитражный суд отказывал в проведении процедуры банкротства. В таких случаях суд принял решение, что человек может стать банкротом, только тогда, когда он не может оплачивать все свои долговые обязательства, включая даже самые незначительные.

Пошаговая инструкция, как правильно обратиться в арбитражный суд физическому лицу

Должникам в 2021 году необходима пошаговая инструкция по банкротству физических лиц, а также максимально понять самый первый шаг в данной схеме – это обращение в арбитражный суд.

Обращением в арбитражный суд может заниматься как сам должник, так и его представитель. В роли представителя может быть арбитражный юрист, адвокат, и с противоположной стороны может выступать сам кредитор.

Если у человека имеется долг, а финансов на его погашение нет, а также прошло более двух месяцев с момента последнего платежа, и человек является обычным гражданином, то для начала необходимо составить заявление для арбитражного суда. А затем подготовить пакет документов, который будет подтверждать наличие долга, в пакете должны быть оригиналы или нотариально заверенные ксерокопии.

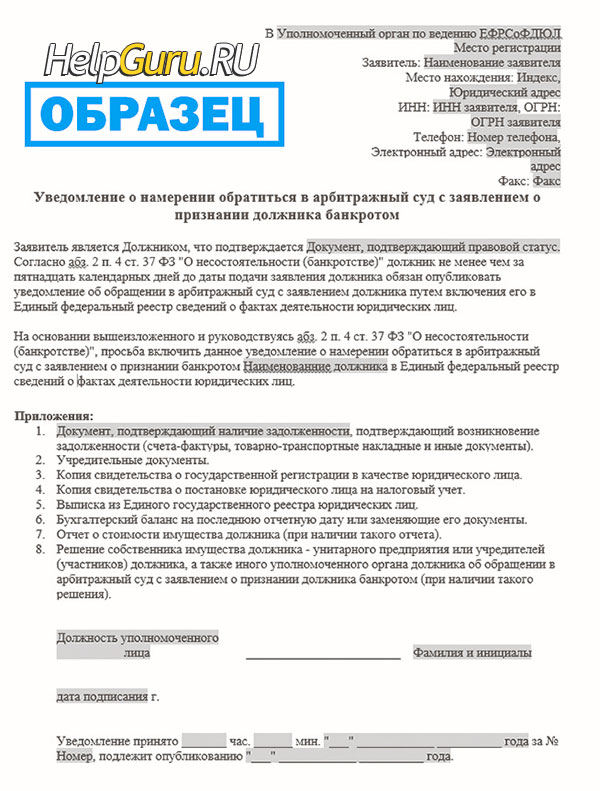

Если же должник не физическое лицо, а юридическое, то кроме всех перечисленных действий потребуется дополнительно отправлять сообщение в ЕФРСБ. А затем через 15 дней идти в суд вместе с заявлением и всеми подтверждающими документами.

Чтобы дело о признании человека банкротом было возбуждено, следует не только написать заявление и собрать пакет документов. Человеку необходимо положить на депозит арбитражного суда минимальную сумму гонорара финансового управляющего. В 2016 году данная сумма составляла 25000 рублей, в 2021 году размер данной суммы немного увеличили.

Какие документы нужно подать в суд вместе с заявлением

Итак, чтобы начать процедуру банкротства физического лица, потенциальный банкрот подготовил заявление и нашел деньги на финансового управляющего. Теперь потребуется собрать пакет документов, который будет подаваться в арбитражный суд. Здесь также следует придерживаться пошаговой инструкции, которая направлена именно на подготовку документов для проведения судебной процедуры:

- Необходимо составить в простой письменной форме или набрать на компьютере, а потом распечатать, расчет долга. В нем необходимо указать сумму основной задолженности, проценты, неустойку, пени и штраф. К данному расчету необходимо приложить подтверждающие документы, или же их заверенные копии, на основании которых данный расчет производился – это могут договора, акты сверок, выписки со счетов и другие.

- Если должник является индивидуальным предпринимателем, то потребуется предварительно взять выписку из ЕГРИП. Действительность выписки всего 5 дней до даты обращения в суд. Даже если долги не имеют предпринимательского характера, то данная выписка все равно нужна, хоть человек и считается неуспешным, но он все же бизнесмен.

- Затем потребуется составить полный список кредиторов и должников. Для составления этого документа можно предварительно ознакомиться с приказом Минэкономразвития РФ №530 от 5 августа 2015 года. В этом документе подробно описываются все правила составления данного документа. Если этими правилами не воспользоваться, то суд может вернуть заявление еще на начальном этапе.

- Этот же приказ №530 понадобится при подготовке следующего документа – это опись имущества физического лица. В данной описи должно быть все движимое и недвижимое имущество, то есть квартиры, дома, земельные участки, гаражи, ценные бумаги, автомобили, наличные и безналичные денежные средства и имущественные права. Если же какое-то имущество является заложенным, то при составлении описи около заложенного имущества потребуется указать информацию, подтверждающую этот факт. Также потребуется подготовить оригиналы правоустанавливающих документов или их заверенные копии по недвижимому имуществу. Копии необходимо предварительно заверить у нотариуса или же в ходе судебного процесса, но тогда потребуется предоставить все оригиналы, чтобы их могли сверить с копиями.

- Следующий документ является наиболее серьезным – это список информации обо всех сделках относительно движимого и недвижимого имущества за последние три года. Движимое имущество – это автомобили; шкафы и диваны должны включаться в список, только если их стоимость свыше 300 000 рублей. Необходимо этот список подтверждать документами, которые остались от совершения данных сделок – это счета, договора, расписки и другие.

- Если должник участник акционерного общества, то потребуется взять выписку из реестра акционеров.

- Прежде чем процедура банкротства начнется, потребуется обратиться в налоговый орган и взять у них справку по форме 2-НДФЛ, или же налоговую декларацию за последние три года. Эти документы позволят узнать о полученных за последние три года доходах, а также о суммах уплаты с них налогов.

- Если у человека имеются банковские счета, вклады, кредитные карты, то необходимо прийти в банк и взять у них выписку о всех счетах, в которых можно увидеть оборот денежных средств и их остаток. Сумма остатка должна находиться в отдельной строке, так как она очень важна при процедуре банкротства.

- Помимо перечисленного, потребуется сделать ксерокопию ИНН и СНИЛС.

- Зайти на сайт Госуслуг и распечатать оттуда выписку с индивидуального лицевого счета для застрахованных лиц.

- Если человек потерял работу и в данный момент находится в ее поисках и состоит на учете в центре занятости населения, то потребуется у них взять копию решения о присвоении статуса безработного. Данный документ важен при процедуре банкротства.

- Арбитражный суд может затребовать информацию относительно семейного и имущественного положения должника. Здесь необходимо предоставить ксерокопию свидетельства о браке, свидетельство о рождении всех детей, если есть, то ксерокопию брачного контракта, соглашение на выплату алиментов, если, брак был расторгнут, то потребуется ксерокопия свидетельства о расторжении брака. Помимо этого, необходимо будет предоставить судебное решение на выплату алиментов или о разделе совместного нажитого имущества. Суд в любом случае захочет проверить имущественные дела должника. Ведь иногда бывает так, что должник переписывает все свое имущество на маму или жену.

- Финансовый управляющий при банкротстве физических лиц является самым затратным. Здесь потребуется оплатить 25000 рублей на реквизиты депозита арбитражного суда, его можно найти на сайте, а затем в пакет документов вкладывается квитанция, которая подтверждает внесение денег на счет.

- Также потребуется оплатить государственную пошлину за подачу заявления в арбитражный суд. Сумма госпошлины до 2019 года составляла 6000 рублей, но в 2019 году ее размер сильно уменьшился, и сейчас потребуется оплатить всего 300 рублей. Квитанцию об оплате также следует вложить в пакет документов.

Необходимо учитывать, что перечень документов, которые требуются для прохождения процедуры банкротства, является открытым. Поэтому необходимо собрать все документы, чтобы у суда не возникло никаких вопросов по недостающим справкам, и процедура банкротства была проведена в короткие сроки.

После подачи заявления, суд должен начать процедуру банкротства физлица

После того, как заявление на признание банкротом и большой пакет необходимых документов были сданы в арбитражный суд, остается дождаться, как суд отреагирует на документы, всё ли было собрано и правильно заполнено. Главной проверкой на данном этапе будет определение неплатежеспособности должника, а также того факта, что у него недостаточно имущества, и в результате провести погашение долгов должник не может. Если все это подтвердится, суд примет к производству заявление о признании человека банкротом.

После того, как суд предварительно рассмотрит заявление должника, может произойти три варианта развития событий – это введение реструктуризации, заявление остается без рассмотрения или производство будет прекращено. Если суд оставил заявление должника без рассмотрения, то здесь нет ничего страшного, как может показаться. Как правило, такое происходит, если не были предоставлены все необходимые документы или не хватило доказательств. Чтобы данный пробел устранить, судом предоставляется большое количество времени. В установленный судом срок, потребуется принести недостающие документы и доказательства.

Только в 2018 году около 50% заявлений было оставлено без рассмотрения, так как граждане несерьезно отнеслись к сбору необходимых документов и доказательств. Но количество заявлений о банкротстве, которые были приняты к рассмотрению, стабильно увеличивается.

Какие долги банкрота не будут списаны

Многие люди думают, что после того, как дело по банкротству будет завершено, они одним разом закончат сразу со всеми долгами. Но это вовсе не так. Есть ряд обязательств, от которых избавиться не получится, даже если процедура признания банкротом пройдет успешно, к ним относятся:

- Неуплата алиментов;

- Сумма взыскания за причинение ущерба здоровью, жизни или имуществу;

- Просрочки при выплате заработной платы, выходных пособий, если должник является ИП или работодателем в частном порядке;

- Долги, которые появились в период процедуры, то есть текущие задолженности.

Бывает и такое, что уклониться не получается и от стандартных долгов, то есть по кредитам, налогам, коммунальным платежам и другим.

Также долги не обнулятся, если должник будет уличен в нарушении самой процедуры признания банкротом, то есть преднамеренное банкротство, подача ложных документов и так далее, или же долги были образованы в результате мошенничества, обмана или злостного уклонения от уплаты.

Процедура реструктуризации долгов

Механизм реструктуризации долгов взял в основу поиск способов погашения имеющихся долгов. После того, как арбитражный суд вынес определение о начале процедуры по банкротству физических лиц, в течение 15 дней финансовый управляющий обязан уведомить всех заинтересованных лиц о том, что у них есть право на предъявление требований к должнику. В уведомлении обязательно должна стоять дата проведения собрания всех кредиторов, на собрании будет вынесено одобрение или неодобрение плана реструктуризации должника.

Если собрание кредиторов одобрило реструктуризацию, то план по ее проведению возвращается в арбитражный суд на дальнейшее утверждение. В документе о реструктуризации должна стоять оценка размера всех долгов, а также примерный порядок расчета и сроки платежей для погашения образовавшегося долга.

Стоит знать, что реструктуризация останавливает в отношении должника любые взыскания по всем исполнительным документам, а также прекращается начисление штрафов и процентов, которые в дальнейшем будут снижены до ставки ЦБ РФ. Но такие ограничения не относятся к текущим платежам.

Сроки и порядок проведения реструктуризации полностью зависит от финансового положения должника. Если данное положение начинает улучшаться, то кредиторы проводят еще одно собрание, на котором вносят поправки в план реструктуризации в отношении сроков и порядка погашения задолженностей.

Если же положение должника наоборот начинает ухудшаться, то стороны имеют право отказаться от реструктуризации, и заняться реализацией имущества должника. Еще на стадии реструктуризации стороны имеют право прийти к мировому соглашению, и кредиторы могут простить должнику часть его долговых обязательств.

Процедура реализации имущества банкрота

Но на этом не заканчивается банкротство физических лиц 2021 года. Пошаговая инструкция также включает в себя реализацию имущества должника. Если плана реструктуризации не было, или его оформление было неправильным, то имущество должника будет подлежать продаже.

Под реализацию попадает почти все имущество должника, за исключением единственного жилого помещения, бытовых принадлежностей, которые необходимы для повседневной жизни, личная одежда и профессиональные инструменты. Но еще можно подать ходатайство на исключения из списка реализации имущества, стоимость которого не превышает 10 000 рублей.

Реализация имущества длиться шесть месяцев, и подлежит продлению по ходатайству финансового управляющего. Финансовый управляющий в течение 30 дней определяет цену продажи каждого предмета, а также утверждает в суде порядок продажи и стоимость продаваемого имущества.

Если должника не устраивает цена, по которой финансовый управляющий выставил имущество на продажу, то должник имеет право за свой счет привлечь к делу независимого оценщика. С его помощью можно будет установить реальную стоимость спорного имущества.

Имущество, стоимость которого превышает 100 000 рублей, продается на открытом аукционе, а покупателем может стать любой человек, который предложил наибольшую цену за продаваемый предмет.

Если имущество должника находится в совместной собственности, то тогда производится выделение доли должника из совместного имущества, а при его продаже другие собственники просто получают денежный эквивалент за свои проданные доли.

Если после проведения торгов остались некоторые вещи, а кредиторы решили их не забирать, то они будут возвращены должнику.

Все денежные средства, которые были получены вследствие продажи имущества должника, будут распределены между кредиторами в порядке, который устанавливает реестр кредиторов. Все требования кредиторов, которые остаются непокрытыми денежными средствами или имуществом признаются безденежными и просто списываются.

После того, как реализация имущества должника будет проведена, арбитражный суд вынесет решение, которым будет утвержден отчет финансового управляющего, и после этого решения человек становится банкротом. Об этом делается запись в реестре ЕФРСБ. Именно этим и завершается процедура признания банкротом физического лица.

Зачем нужен финансовый управляющий

Не все знают, для чего необходим финансовый управляющий, когда производится банкротство физических лиц. Процедура банкротства может происходить только при участии финансового управляющего, а вопрос о его привлечении решается еще на начальном этапе начала данной процедуры.

Только финансовый управляющий производит все основные шаги относительно признания человека банкротом. Он занимается ведением реестра требований кредитора, организовывает оценку ценностей и всего имущества должника, разыскивает скрытое имущество должника, проводит кредиторские собрания, принимает участие в судебном оспаривании сделок с должником, и производит все остальные действия, которые предусматривает закон. Все проводимые финансовым управляющим действия направлены на помощь должнику и кредитору в проведении процедуры признания банкротом.

Вся работа финансового управляющего производится на платной основе. Если процедуру банкротства объявляет сам должник, а не кредиторы, то и работу финансового управляющего будет оплачивать сам должник. Сумма данных услуг вносится на депозит суда в размере 25 000 рублей. Но эта сумма не является конечной. Затем придется оплатить 7% от суммы удовлетворенных требований кредиторов и еще 7% это доплата с выручки в момент реализации имущества должника, если таковое имеется. К тому же должнику придется полностью компенсировать все его дополнительные затраты – это проезд, подготовка документов и другие.

Многим должникам интересно, сколько стоит банкротство физического лица – общий размер стоимости услуг финансового управляющего немного различается по регионам и по самой процедуре банкротства, но в среднем его услуги обходятся гражданам в 100 000 рублей.

Какие последствия для должника могут быть при процедуре банкротства

Процедура банкротства даст должнику первые отголоски еще в ходе ведения самого дела. Как только заявление от должника будет принято арбитражным судом, возникнут следующие последствия банкротства физических лиц.

В отношении права на имущество:

- Покупка собственности, то есть недвижимости, ценных бумаг, акций и других вещей, а также продажа собственного имущества, может производиться только с предварительного согласования с финансовым управляющим. А если в этот момент проводится реализация имущества, то все эти мероприятия проводятся самим управляющим, а должник в этом участия не принимает.

- Запрещено проводить дарение собственных активов, вносить их в установленный капитал фирм, кооперативов и других.

- Все регистрационные действия с имуществом, то есть переход права, обременение и другие действия, может совершать только арбитражный управляющий.

- Банкрот будет отстранен от всех операций относительно банковских счетов, депозитов и вкладов, как рублевых, так и валютных. Данные полномочия будут лежать на управляющем, вплоть до изъятия у должника банковских карт и их блокировки.

Иные личные права:

- Только финансовый управляющий может разрешить стать поручителем, выступить гарантом, заниматься продажей или покупкой долгов.

- Запрещено осуществлять покупку ценных бумаг, долей, акций.

- Накладывается ограничение на заграничные поездки. Но иногда такой запрет может не вводиться.

- Запрещается открывать счета в банках. Как только начинается реализация имущества, право на открытие и закрытие счетов в банках и других кредитных организациях есть только у финансового управляющего.

По поводу долгов:

- Фиксация размера задолженности производится при помощи заморозки процентов, штрафов и неустоек.

- Происходит остановка всех дел у судебных приставов, за исключением дел по алиментам, причинению вреда жизни или здоровью, и другим подобным.

- Любые иски и претензии могут направляться только в суд, в котором рассматривается дело по процедуре банкротства физического лица.

- Любые договоры, контракты и соглашения, по которым должник принимает услуги и работы, могут прекратить исполняться по желанию исполнителей, мнение должника в данном случае учитываться не будет.

- Оплата долгов будет произведена в порядке очередности, в соответствии с планом реструктуризации. А если по решению суда должна начаться реализация, то по мере продажи активов должника.

Как банкротство может отразиться на родственниках

Когда человек признается банкротом, то это событие является индивидуальным, но все что будет происходить не оставит в стороне и других людей. Очень много негатива может произойти, когда начинается банкротство физических лиц. Последствия для должника в 2021 году затронут и его родственников, в первую очередь могут пострадать мужья и жены, а потом и другие родственники.

Супруг/супруга банкрота:

- Если у должника имеется имущество, в котором есть доля супруга, то оно будет продано в принудительном порядке в счет погашения долгов. В данном случае супругу будет положена только финансовая компенсация, размер которой не будет превышать его доли. А размер не всегда будет выгодным и справедливым с экономической точки зрения. А если у супругов имеется общая задолженность, или же один супруг передал обязательство за другого супруга, то есть поручительство или залог, то тогда денежные средства будут целиком направлены на погашение долга, а остаток отдадут супругу.

- Любая сделка супруга с имуществом подлежит оспариванию. Вещи, которые были возвращены, уйдут в реализацию. Супругу только вернут долю, но только в том случае, если после погашения долгов что-нибудь останется. Права у супругов очень скудные, у них есть право принимать участие в вопросах относительно порядка реализации активов и в судах по сделкам.

Проблемы у прочих родственников:

- Все сделки, которые должник совершил со своими родственниками в течение последнего года, будут оспариваться с управляющим. И, как правило, почти все сделки будут отменены.

- Все члены семьи, будут находиться под контролем финансового управляющего, так как последнему необходимо контролировать бюджет должника, и будут лишены комфортной жизни. Им придется жить по новому, и снизить свой уровень затрат и запросов. Риски родственников напрямую зависят от индивидуальности жизненной ситуации и от взаимоотношений с самим должником, а также от имущественных и экономических связей.

Другими словами, если у должника была долевая собственность в жилом доме с земельным участком вместе с братом, матерью и сыном. То после продажи в целях процедуры банкротства, собственником доли должника в доме может стать посторонний человек, а это может привести к конфликту в пользовании домом и землей.

Прочие негативные последствия при процедуре банкротства

Когда должник начинает узнавать, как происходит и как проходит процедура банкротства физического лица, стоит узнать и про последствия, которые не всегда могут оказаться предсказуемыми или очевидными. Очень часто поведение самого должника может послужить вполне неприятным неожиданностям. В законе прописана уголовная ответственность относительно неплательщика.

Поговорим о понятии преднамеренности. Если человек подвел состояние дел до несостоятельности, хотя вполне мог бы не допустить такого исхода, то это наказывается статьей 196 УК РФ.

Например, если человек одолжил знакомому деньги, но возврата требовать не стал, даже после того, как истек договор займа, он не стал обращаться в суд для взыскания или к судебным приставам. В результате человек теперь не может оплатить свои кредитные обязательства, но он вполне бы это сделал, если бы вернул занятый когда-то долг.

Понятие фиктивности также является неявным. Должник просто создал иллюзорность отсутствия финансов, и решил обратиться в арбитражный суд, чтобы возбудить процедуру, но на самом деле он является вполне состоятельным человеком, наказывается статьей 197 УК РФ.

В данном случае человек преследует цель, ему необходимо получить отсрочку по уплате долгов на момент проведения самой процедуры, или же полностью списать все недоимки.

И в конце концов, неправомерность. Если человек решил провести махинации с имуществом, утаить его от кредиторов или провести тайную продажу, провести расчет с одним кредитором в ущерб другим, провел незаконные действия в отношении арбитражного управляющего, наказывается статьей 195 УК РФ.

Преступление будет считаться совершенным, если должник нанес кредиторам ущерб в сумме более 1,5 миллионов рублей. Если же убыток составил меньше, то должника привлекут к административной ответственности.

Еще привлечь должника к уголовной или административной ответственности могут в случае сокрытия от банков и других займовых владельцев информации о банкротстве в жизни человека.

Можно ли миновать потенциальные негативные последствия при банкротстве

Даже когда происходит процедура банкротства физического лица, пошаговая инструкция для 2021 года полностью соблюдается, то миновать возможные правовые последствия, которые прописаны в законе вряд ли удастся. Именно поэтому прежде чем сделать выбор, необходимо взвесить все то, для него будет выгоднее, то есть начать процедуру или же обойтись собственными силами. Именно это и стало основным правилом во избежание всех возможных негативных последствий о признании банкротом. В данном случае просто надо определить, которое из двух зол меньшее.

Но кроме открытых угроз, в данной процедуре есть и скрытые, так называемые подводные камни, то здесь необходимо придерживаться нескольких несложных принципов, тогда можно будет их избежать:

- Не нужно проводить фальсификацию документов, производить подтасовку важных документов, на незаконном уровне проводить манипуляции с собственностью и другие незаконные действия. Процедура банкротства проводится под строгим наблюдением управляющего и кредиторов. У каждого из них собственные интересы, которые не совпадают с интересом должника. И если возникнет хоть малейший повод, то может образоваться серьезный конфликт, который потянет большие проблемы.

- Не стоит отдавать приоритет только одному кредитору, так как ущемленные права других могут подвергнуть их на возбуждение против должника уголовного дела или дела об административном правонарушении.

- Не стоит сговариваться с арбитражным управляющим. Многие из них просто не склонны к криминалу и авантюризму. Для них это простой заработок, а для должника новый этап в жизни.

- Необходимо тщательно контролировать каждый этап ведения дела, вникать в каждые, даже незначительные детали, и принимать участие во всех собраниях. Тогда все возможные заговоры за спиной должника будут исключены.

Когда производится финансовое банкротство физических лиц, то контроль со стороны должника за ходом дела будет отбивать желание злоупотреблять положением, как у кредиторов, так и у финансового управляющего.

Вы можете задать вопрос в форме комментариев, стараемся отвечать всем.